¿Alguna vez te ha solicitado la empresa que rellenes el Modelo 145 para calcular tus retenciones? ¡Seguro que sí! Y si no… ¡deberían haberlo hecho!

El modelo 145 es un formulario de Hacienda relacionado con el IRPF. A través del mismo, el contribuyente comunica al pagador (normalmente su empresa) su situación personal y familiar, que será el que luego determinará en el porcentaje de retención a aplicar en su nómina.

Todas las pymes y autónomos que tengan trabajadores, tienen que entregar el Modelo 145 a cada uno de ellos, para que lo rellenen e indiquen su situación personal y familiar, de manera que el cálculo del IRPF de ese trabajador se haga de forma correcta.

En esta entrada te mostramos qué es el Modelo 145 y todo lo que necesitas saber para rellenarlo correctamente y presentarlo a tu empresa.

RESUMEN ENTRADA

1. ¿Qué es el Modelo 145?

El modelo 145 es un formulario de Hacienda relacionado con el Impuesto Sobre la Renta de las Personas Físicas (IRPF). Con este modelo, el contribuyente comunica al pagador (normalmente, su empresa) su situación personal y familiar. Esto determinará el porcentaje de retención a aplicar en la nómina del trabajador.

a. ¿Para qué sirve el Modelo 145?

El modelo 145 es clave en tu declaración de la renta, pues sirve para calcular la retención de IRPF que se te aplicará en la nómina cada mes, de acuerdo con tu situación familiar (si tienes personas a cargo…) o personal (por ejemplo, en caso de que tengas una discapacidad).

Estas retenciones son el porcentaje de tu salario que cada mes adelantas en previsión de lo que después tendrás que pagar de IRPF en la declaración de la renta. En la renta, “se compara” el resultado final con las retenciones que ya has abonado previamente. Si te han retenido más de la cuenta, Hacienda te devolverá la diferencia (lo típico de “me ha salido a devolver”) y en caso de haber retenido menos, serás tú quien debas pagar.

De ahí la necesidad de completar el modelo 145 correctamente. Además, ten en cuenta que impacta directamente a la hora de recibir un mayor o menor salario neto.

2. ¿Quién tiene que presentarlo y cuándo?

El obligado a la presentación del Modelo 145 es el perceptor de la prestación o salario, es decir, cualquier persona que reciba un sueldo (ya sea dinerario o en especie) clasificado como rendimiento del trabajo.

Lo más habitual es que completes el modelo 145 cuando empiezas a trabajar en una empresa, así como cuando se produce alguna modificación en las circunstancias personales y familiares que habías comunicado anteriormente. De hecho, la comunicación de datos debe efectuarse con anterioridad al primer día de cada año o del inicio de la relación contractual con la empresa, reflejando tu situación personal y familiar de ese momento.

Sin embargo, como a muchos empleados se les olvida informar a la empresa sobre estos cambios, no saben que deben hacerlo o desconocen cómo hacerlo, muchas empresas suelen pedir a sus trabajadores que lo completen a final de año, para recoger las variaciones que puedan haberse producido y que puedan dar lugar a un cambio en la retención del IRPF en tu nómina.

Si no se producen variaciones en las circunstancias familiares o personales, no será necesario reiterar en cada ejercicio la comunicación de datos al pagador.

Si quedan menos de 5 días para confeccionar las nóminas del mes, la nueva retención se practicará a partir del mes siguiente al de la comunicación.

¡OJO!: cualquier error en la cumplimentación del Modelo 145, hará responsable al titular y no a la empresa, pues la empresa solo se encarga de hacer el cálculo de las retenciones con los datos proporcionados.

a. Soy autónomo, ¿tengo que rellenarlo?

Los autónomos no presentan el Modelo 145. Sólo lo harán en caso de beneficiarse de alguna prestación, como la solicitud de cese extraordinario de actividad, o cuando coges la baja y solicitas el pago a la mutua.

Para ingresar el IRPF, en el caso del autónomo, no se tienen en cuenta la situación familiar y personal, sino que tiene que presentar trimestralmente el Modelo 130 o 131 que calcula las retenciones según los ingresos y gastos o mediante unos parámetros.

¿Esto quiere decir que mi situación personal no importa a la hora de pagar IRPF? No, no del todo. Tu situación personal no importa a la hora de hacer los pagos fraccionados trimestrales, pues pagarás en función del beneficio que tengas trimestralmente. Pero, al confeccionar la Declaración de la Renta, sí podrás incluir las deducciones correspondientes a tu situación familiar y personal, y cualquier otra bonificación a la que tenga derecho. De este modo, el resultado de la renta dependerá de la cuota resultante, de acuerdo con tus beneficios y tu situación personal, y las retenciones que hayas pagado previamente durante los cuatro trimestres del año.

3. ¿Cómo consigo el Modelo 145?

Lo normal es que tu empresa te facilite el modelo 145 a finales de año (por si ha habido algún cambio en tu situación personal), o durante el proceso de contratación.

En caso de que no te lo hayan facilitado y necesites rellenarlo, puedes descargar el modelo 145 en la sede de AEAT, haciendo click en este enlace:

Modelo 145 (agenciatributaria.es)

4. ¿Cómo rellenar el Modelo 145?

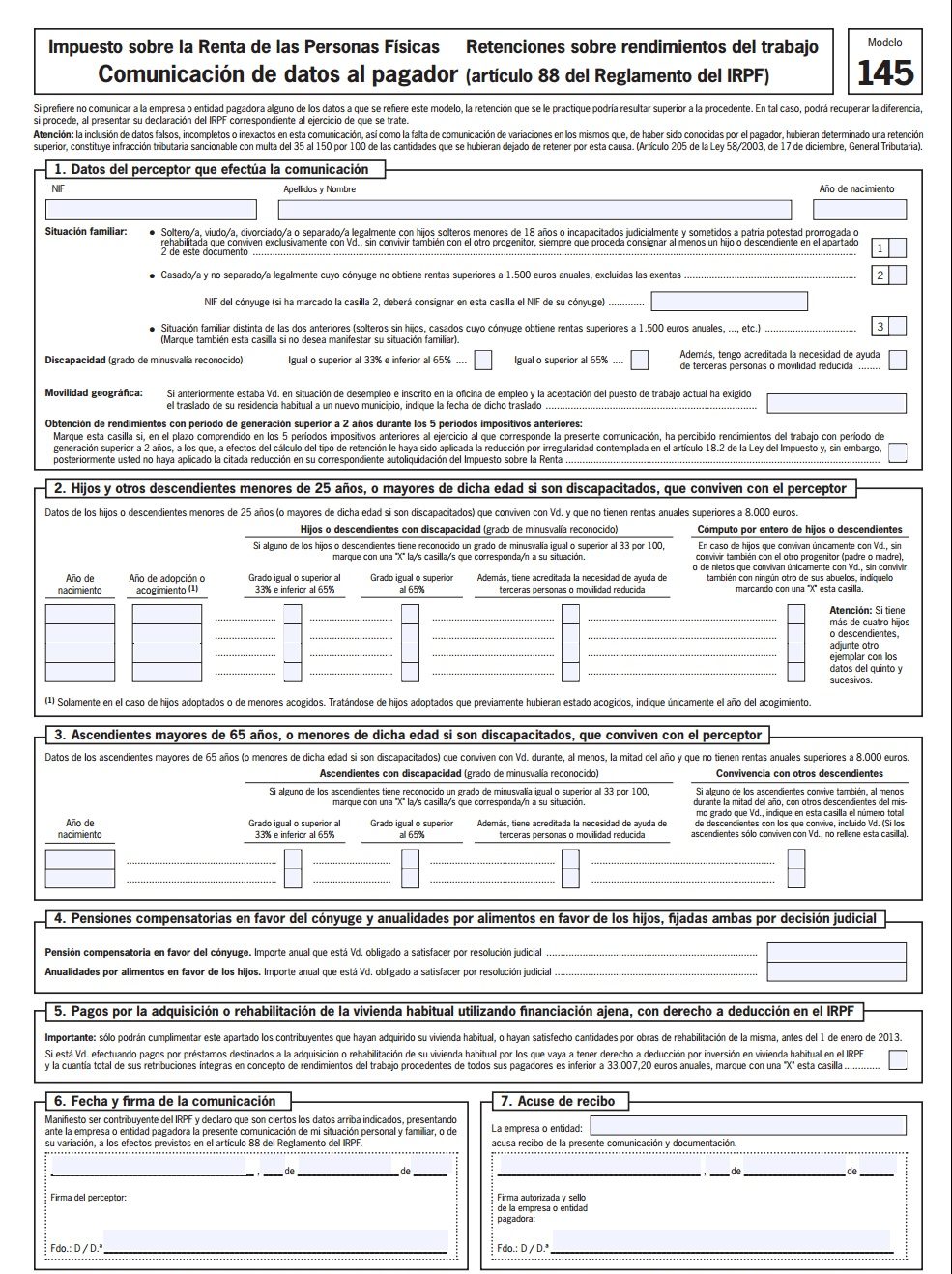

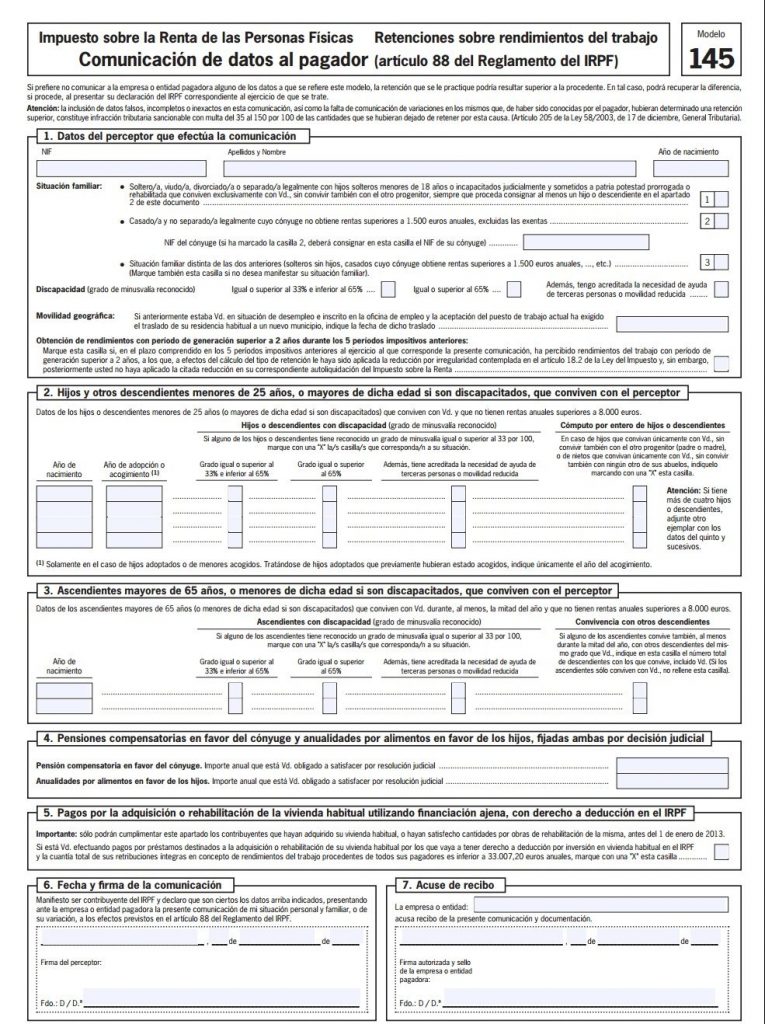

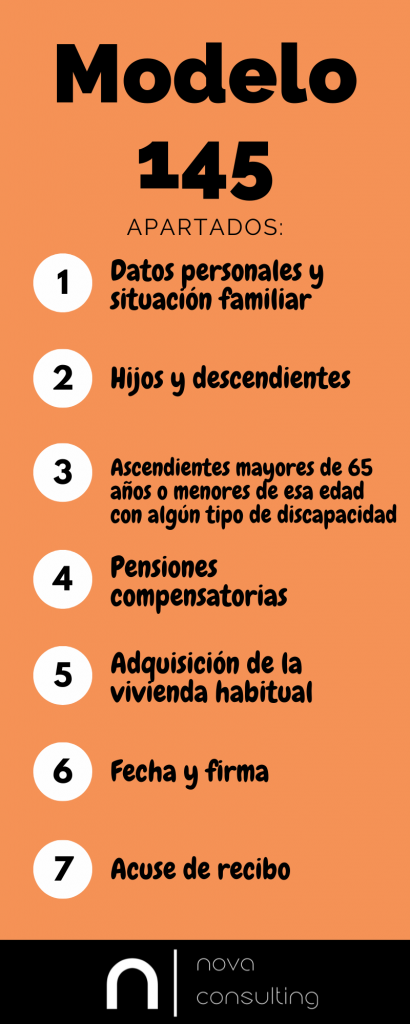

El modelo 145 es relativamente sencillo de rellenar, consta de siete apartados que servirán para aclarar tu situación personal y familiar.

Vamos a detallarlos uno por uno:

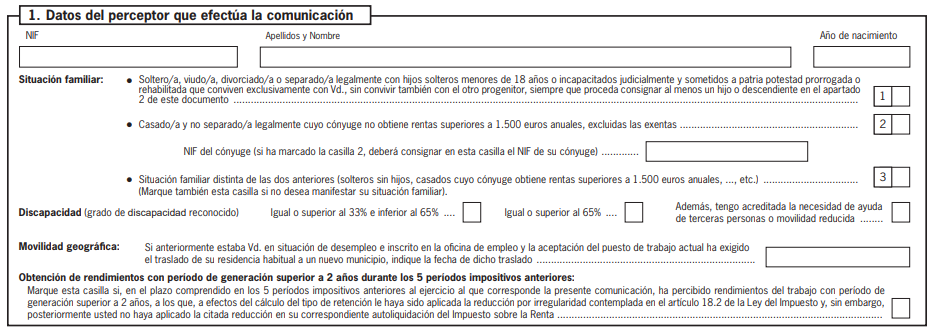

Datos personales y situación familiar.

Deberás incluir tu DNI o NIE, nombre y apellidos y año de nacimiento.

Respecto tu situación personal, deberás seleccionar entre las tres situaciones que se indican:

- Situación 1. Personas solteras, viudas, divorciadas o separadas con hijos menores de 18 años o mayores discapacitados sujetos a patria potestad sin convivir también con el otro progenitor.

- Situación 2. Personas casadas cuyo cónyuge no obtenga rentas superiores a 1.500 € anuales (sin incluir las exentas). En este caso, deberás indicar el NIF del cónyuge.

- Situación 3. Todos los contribuyentes que no caigan en las otras dos situaciones (o aquellos que no quieran informar su situación).

Deberás marcar, en caso de discapacidad, el grado aplicable.

Respecto a la movilidad geográfica, marca este punto en caso de que estando anteriormente en el paro, hayas encontrado trabajo y hayas tenido que trasladar tu domicilio habitual.

Y, por último, respecto a la obtención de rendimientos con período de generación superior a dos años durante los cinco períodos impositivos anteriores, márcalo si es tu caso. Se deberá marcar esta casilla si, por ejemplo, se sufre un despido y se pactó que la indemnización se cobraría durante ese mismo año y el siguiente.

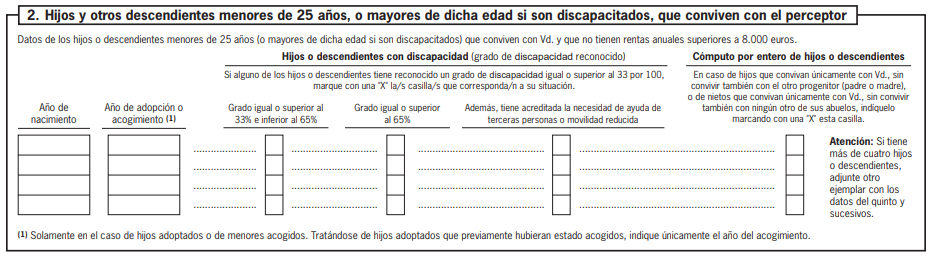

Hijos y descendientes

Deberás indicar los hijos menores de 25 años que convivan contigo, siempre que no tengan ingresos superiores a 8.000€ anuales (o mayores de 25 años si son discapacitados). Tendrás que informar el año de nacimiento y, si es el caso, el grado de discapacidad.

Marca la casilla “cómputo por entero de hijos o descendientes” si los descendientes conviven solamente contigo y no hay custodia compartida (familias monoparentales).

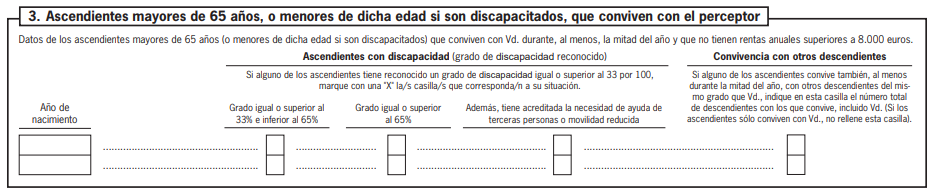

Ascendientes mayores de 65 años, o menores de dicha edad si son discapacitados, que conviven contigo

Deberás indicar el año de nacimiento, así como el grado de discapacidad si aplica.

Si dicho ascendiente, convive también al menos durante la mitad de año con otro descendiente del mismo grado que el declarante, se debe indicar el número de descendientes con el que convive.

Igual que en el caso de los hijos, este dato alterará el mínimo personal y familiar, lo que afectará al resultado de la renta y, por lo tanto, a las retenciones que deben practicarte.

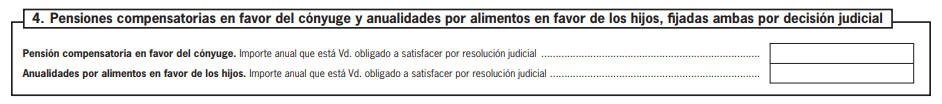

Pensiones compensatorias y anualidades por alimentos

En caso de pagar una pensión compensatoria a favor del cónyuge o anualidades por alimentos en favor de los hijos, debes reflejarlas, pero solo si son fruto de una decisión judicial. Si es un acuerdo verbal entre las partes, esas pensiones no computan en la renta.

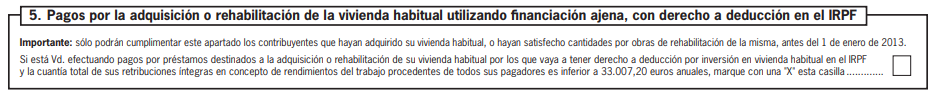

Pagos por adquisición o rehabilitación de la vivienda habitual

Tendrás que marcar esta casilla, en caso de realizar pagos por adquisición o rehabilitación de la vivienda habitual, utilizando financiación ajena, si dan derecho a deducción. Es decir, si tienes pagos de hipoteca sobre tu vivienda habitual.

Importante: sólo deberás rellenarla si compraste la vivienda antes de 2013 y si no ganas más de 33.007,20 €.

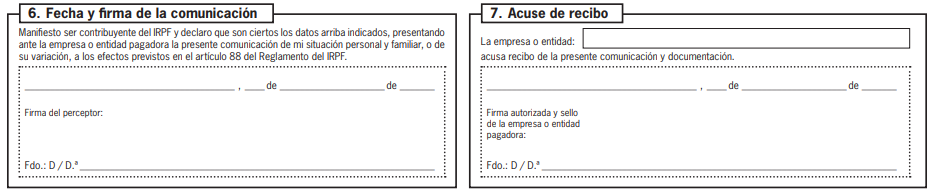

Una vez rellenes estos datos, bastará con incluir la fecha y firmar el documento para después entregárselo a tu empresa (apartados 6 y 7).

Se añade un acuse de recibo, porque la obligación de retener corresponde a la empresa y es importante reflejar que le has entregado el modelo 145 para que lo haga según los datos que figuran en el mismo.

En el documento aparecerán dos copias del formulario rellenado: una para la empresa o entidad pagadora y la otra para el interesado (que es quien lo cumplimenta).

5. Sanciones por rellenarlo incorrectamente

En caso de que los datos que se declaran al pagador son falsos, inexactos o incompletos y esto provoca que se practique una retención inferior a la que correspondía, se estará cometiendo una infracción tributaria. Esta infracción podrá sancionarse con una multa del 35 al 150% de las cantidades que se hubieran dejado de retener.

Recuerda que si hay cualquier dato incorrecto en el modelo 145 serás tú quien tenga que asumir las consecuencias y no la empresa, cuyo deber es calcular correctamente el porcentaje de retención según la información que has presentado.

CONTÁCTANOS

Ahora que ya conoces el modelo 145, y sabes como rellenarlo, mantente al día de noticias sobre autónomos y pymes en nuestro blog. Y si tienes alguna duda, ¡te esperamos en los comentarios!

Además, siempre puedes ponerte en contacto con nosotros si necesitas alguna aclaración:

- Teléfono: +34 93 878 78 30

- info@nova-consulting.es

Si te ha gustado esta entrada, y quieres conocer otros modelos que se han de presentar en Hacienda, no dejes de visitar:

Modelo 232 operaciones vinculadas – Blog de Nova Consulting (nova-consulting.es)