Nos adentramos en Abril, y con ello, llegan de nuevo obligaciones fiscales para autónomos y/o PYMES. Este mes que entra, toca presentar los impuestos del primer trimestre del año.

En esta entrada queremos recordaros los plazos de presentación, así como ofreceros una breve descripción de los modelos más habituales que se han de presentar.

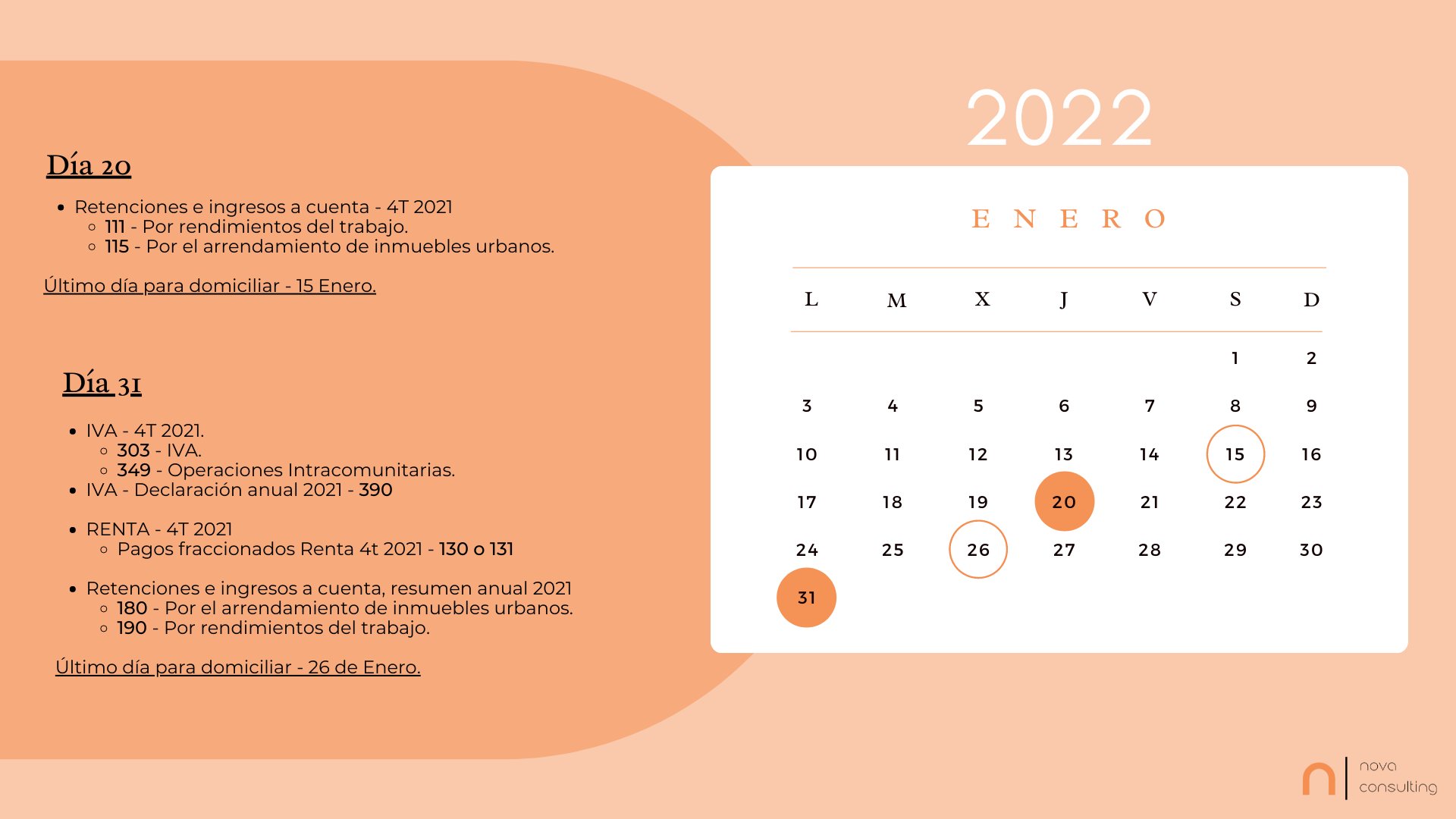

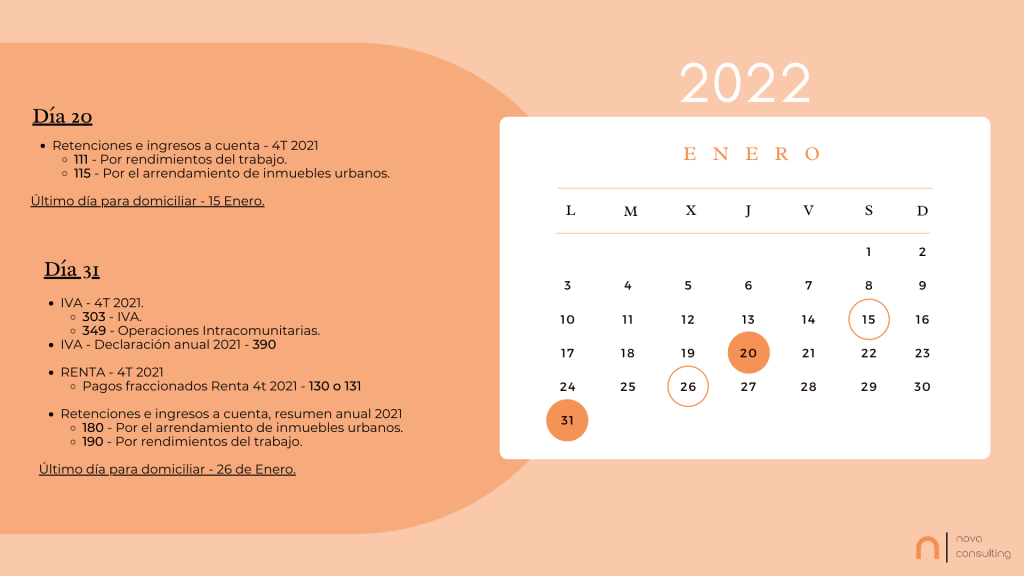

1. Plazos de presentación impuestos primer trimestre

Entramos en el primer cierre de impuestos del año, por lo que nos toca, presentar los impuestos pertinentes a Hacienda entre el 1 y el 20 de Abril, ambos incluidos. Recordad: la domiciliación de los impuestos finaliza 5 días antes, por lo que, para domiciliar los impuestos, el plazo de presentación límite es el 15 de Abril.

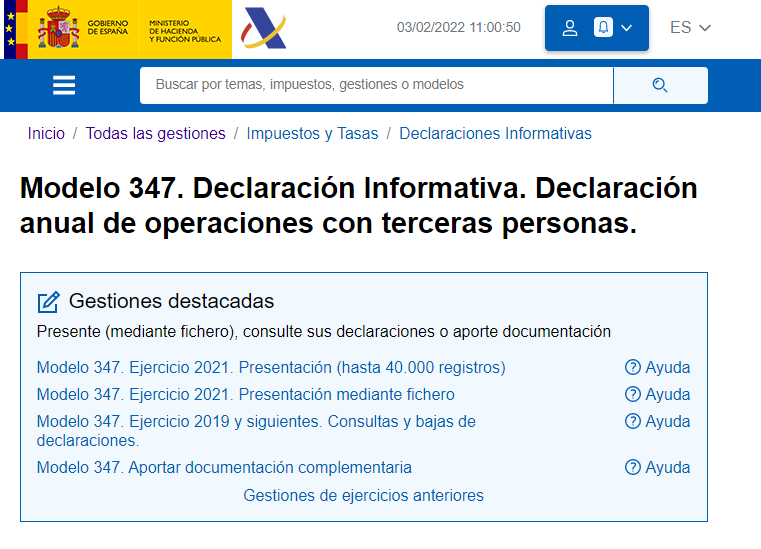

Recuerda que podrás presentar tus impuestos este trimestre por la sede electrónica de Hacienda (Inicio – Sede Electrónica – Agencia Tributaria) si dispones de DNI electrónico, certificado digital o Cl@ve PIN (Como solicitar el CERTIFICADO DIGITAL – Blog de Nova Consulting (nova-consulting.es)).

2. ¿Qué impuestos se presentan?

A modo recordatorio, vamos a hacer un repaso de los modelos trimestrales que se deben presentar.

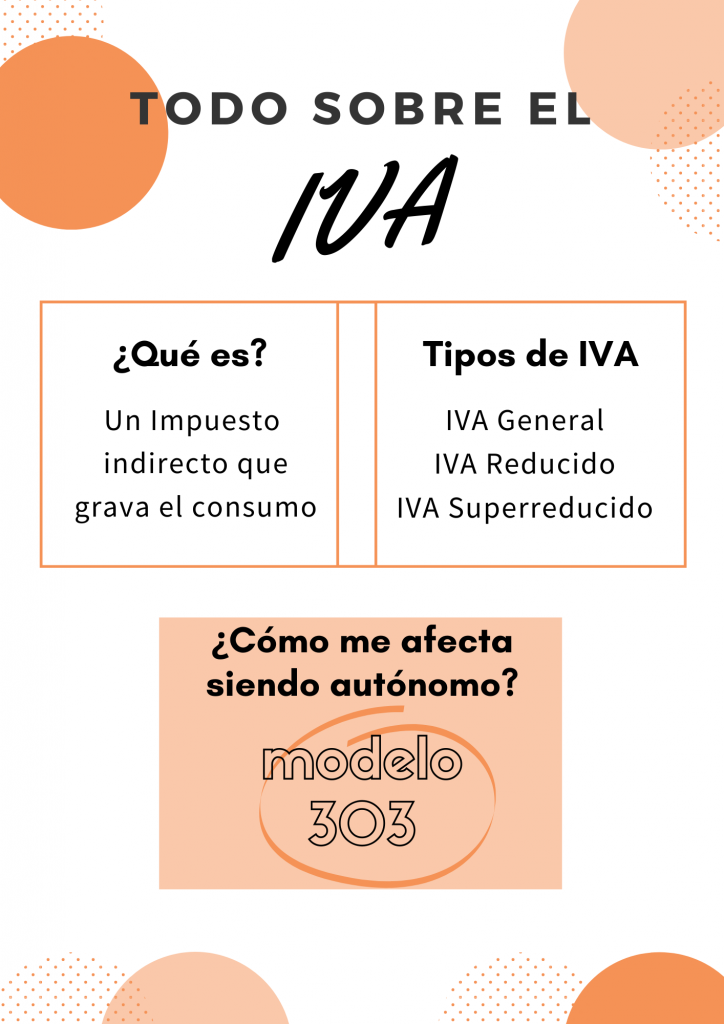

IVA_Modelo 303

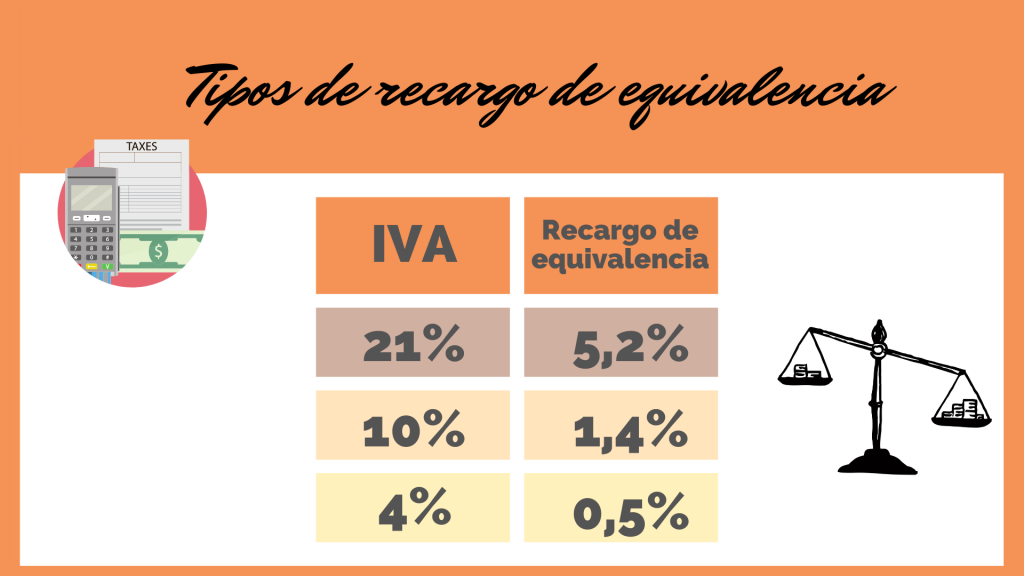

El modelo 303 es el formulario de la declaración trimestral del Impuesto sobre el Valor Añadido (IVA).

Mediante este modelo, se paga a Hacienda trimestralmente la diferencia entre el IVA repercutido en tus facturas de ventas y el IVA soportado en tus facturas de gastos. Es decir, la diferencia entre el IVA que hayas cobrado a tus clientes y el que hayas pagado a tus proveedores a lo largo del trimestre.

El Modelo 303 es el más común y, prácticamente, de presentación obligatoria para todo el mundo, siempre y cuando nuestra actividad no esté exenta de IVA.

Es muy importante tener en cuenta que, por norma general (a no ser que te hayas acogido al criterio de caja), has de declarar todo el IVA que hayas facturado, independientemente de si hemos cobrado o no estas facturas. ¡Si, a veces tenemos que adelantar este dinero a Hacienda!

IRPF_Modelo 130/131

El Modelo 130 es el modelo oficial de declaración para liquidar el pago fraccionado a cuenta del IRPF para aquellos que se encuentren en estimación directa. Se trata de una declaración trimestral de ingresos y gastos por la que los autónomos van pagando anticipos del 20% a cuenta de su Declaración de la Renta, al igual que ocurre con los trabajadores por cuenta ajena y la retención de IRPF que se les deduce de las nóminas.

En caso de que más del 70% de nuestras facturas lleven retención, no será necesario presentar este modelo (¡OJO!: si es obligatorio en caso de haberlo marcado al tramitar nuestra alta en hacienda mediante el modelo 036 o 037).

En cambio, el modelo 131 es el pago fraccionado para aquellos autónomos que se encuentren en estimación objetiva (o módulos). Su finalidad es ir ingresando un anticipo, a cuenta de la Declaración de la Renta. El importe del mismo dependerá del rendimiento teórico que se atribuye a cada módulo, dependiendo de ciertos factores como personal, metros cuadrados, potencia utilizada…

Modelo 111

El modelo 111 es la declaración que utilizan empresas y autónomos para pagar las retenciones de IRPF de las nóminas de sus trabajadores y de las facturas de profesionales.

Para entenderlo de forma sencilla, tus trabajadores tienen una nómina que lleva una retención de IRPF. Este importe se le descuenta al trabajador en su nómina y trimestralmente, mediante este modelo, se ingresa a Hacienda.

Además, si externalizas ciertos servicios, es probable que las facturas recibidas tengan una retención (del 7 o 15%), que también tendrás que ingresas trimestralmente a Hacienda mediante este modelo.

Modelo 115

El Modelo 115 es una autoliquidación periódica de las retenciones e ingresos a cuenta, rentas o rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos. Es decir, es el modelo que se presentará por las retenciones de alquiler. Por tanto, lo tendremos que presentar sólo si tenemos un local o espacio alquilado para desarrollar nuestra actividad.

No estarán obligados a presentar el Modelo 115: el alquiler de las viviendas que las empresas pagan a sus trabajadores, los arrendamientos financieros en modalidad leasing, alquileres que no superen los 900€ anuales a un mismo arrendador o, cuando el arrendador nos entregue un certificado de exención por parte de Hacienda al estar incluido en algunos de los epígrafes del grupo 861.

Modelo 349

El modelo 349 es una declaración informativa en la que los autónomos y las empresas que realicen operaciones intracomunitarias deben detallar dichas operaciones a la Agencia Tributaria. El nombre oficial que le da Hacienda a este modelo es Declaración recapitulativa de Operaciones Intracomunitarias

Es importante tener en cuenta que para declarar una operación intracomunitaria debes estar dado de alta en el Registro de Operaciones Intracomunitarias (ROI), disponer de CIF intracomunitario y emitir la factura sin IVA.

Modelo 123

Este modelo no es tan habitual como los anteriores, pero no por ello es menor importante.

El modelo 123 es la declaración a través de la cual se liquidan retenciones de ingresos a cuenta de IRPF, el Impuesto sobre Sociedades y el Impuesto sobre la Renta de no residentes de determinados rendimientos del capital mobiliario.

Los rendimientos de capital mobiliario son aquellos que tienen carácter patrimonial de naturaleza mobiliaria, es decir, que no están relacionados directamente con la actividad económica. Los ejemplos más conocidos son el reparto de dividendo y el pago de intereses en caso de préstamos.

Modelo 202

El Modelo 202 sirve para hacer pagos a cuenta del Impuesto de Sociedades (modelo 200). Por tanto, es una forma de adelantar una parte del pago total que tendrá que efectuarse en Julio, al presentarte el IS (para las empresas con ejercicio fiscal de 1 de Enero a 31 de Diciembre).

CONTÁCTANOS

Y recuerda… el 6 de Abril empieza el plazo para presentar la declaración de renta del ejercicio 2021. En el próximo post, hablaremos sobre las novedades que tenemos que tener en cuenta.

¿Tienes que presentar impuestos este trimestre? Si tienes dudas, o quieres que preparemos tus impuestos por ti, ponte en contacto con nosotros:

- Teléfono: +34 93 878 78 30

- info@nova-consulting.es