A veces, el IVA puede parecer una mera cuestión de saber si tienes que aplicar un porcentaje u otro en tus facturas emitidas. Pero el IVA es un impuesto realmente complejo. Una de esas complejidades es, precisamente, el recargo de equivalencia. ¿Lo conoces exactamente? ¿Sabes si deberías aplicarlo a tus facturas? ¿Quieres conocer cómo hacerlo?

En esta entrada os explicamos qué es el régimen especial de recargo de equivalencia, quien debe aplicarlo, como funciona y los tipos aplicables, así como las ventajas e inconvenientes de este régimen.

1. ¿Qué es el recargo de equivalencia?

El recargo de equivalencia es un régimen especial de IVA, obligatorio para comerciantes minoristas que no realicen ningún tipo de transformación en los productos que venden, es decir, para comerciantes autónomos que vendan al cliente final. Se aplica a autónomos, sociedades y/o comunidad de bienes.

Cuando un comerciante minorista está en recargo de equivalencia, debe afrontar un porcentaje de IVA superior a lo normal. Y a cambio, no tendrá la obligación de presentar declaraciones de IVA.

2. ¿Cuándo se aplica el recargo de equivalencia?

Como hemos comentado previamente, este régimen aplicará a los comerciantes minoristas, personas físicas o entidades en régimen de atribución de rentas, que venden al consumidor final, siempre que las ventas a consumidores finales durante el año anterior fueran superiores al 80% de las ventas totales realizadas.

– ¿Qué considera Hacienda que son comerciantes minoristas?

Aquellos que venden habitualmente bienes muebles que no han pasado por procesos de fabricación, elaboración o manufactura por sí mismos o por medio de terceros.

Además, el 80% de las ventas totales en el año anterior han de ser al consumidor final. Esta condición tiene dos salvedades:

- Si el comerciante minorista no ha realizado actividad comercial en el año anterior.

- Si el comerciante tributa por estimación directa objetiva (módulos).

– Exenciones de aplicación del Recargo de equivalencia

El recargo de equivalencia no se aplica en actividades industriales, de servicios o en el comercio mayorista. Existen algunas actividades exentas como son la joyería, peletería, concesionario de coches, venta de embarcaciones y aviones, objetos de arte, gasolineras y establecimientos de comercialización de maquinaria industrial o minerales.

Además, los autónomos que en el ejercicio anterior facturen más del 20% de sus ventas a clientes profesionales y empresarios pueden renunciar y pasar al régimen normal de IVA siempre y cuando informen a Hacienda al respecto a final de año.

¡OJO!: el recargo de equivalencia viene definido por la información que suministremos al darnos de alta en Hacienda.

3. Cómo funciona el recargo de equivalencia y tipos de recargo

Ahora que tenemos claro qué es el recargo de equivalencia, vamos a centrarnos en las consecuencias que supone estar en este régimen para el profesional y qué tipos de recargo encontramos.

– Cómo funciona el recargo de equivalencia

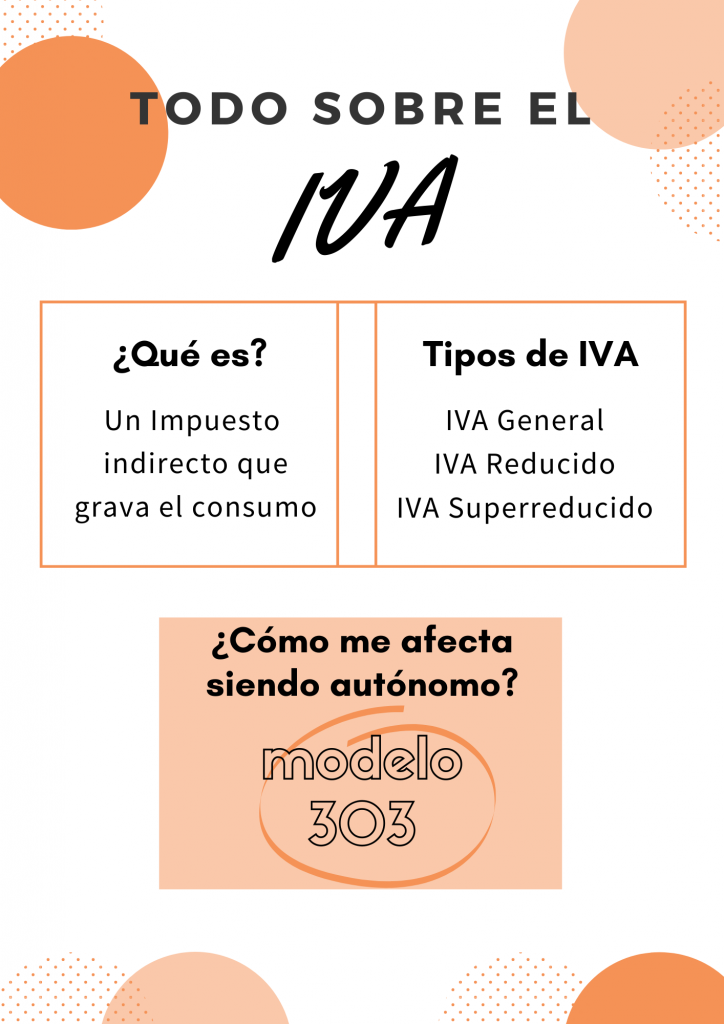

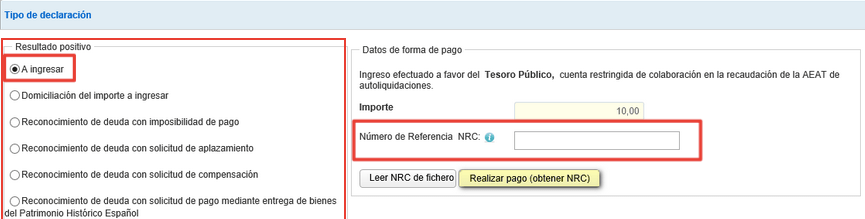

Cuando un comerciante minorista está en recargo de equivalencia, debe afrontar un porcentaje de IVA superior a lo normal. Pero, a cambio, no tendrá la obligación de presentar declaraciones de IVA a Hacienda, es decir, no tendrás que presentar el modelo 303 trimestralmente, ni el modelo 390 anualmente.

Podemos ver el recargo de equivalencia desde dos vertientes:

- Si estás sujeto al régimen del recargo de equivalencia, debes avisar a tu proveedor y éste te emitirá una factura con recargo de equivalencia. De esta manera serás tú quien abone el IVA de manera directa al proveedor.

- Si debes hacer tú la factura, al IVA se le añade el impuesto del recargo de equivalencia (un “IVA extra”), por separado de acuerdo con los tipos que detallamos más adelante. Al presentar las declaraciones de IVA, pagarás este “IVA extra” que has retenido, pues ambos son IVA repercutido.

¡ATENCIÓN!: Si realizas adquisiciones intracomunitarias, tendrás que auto repercutirte el IVA y el recargo correspondiente. Para ello, tendrás que presentar el modelo 309 relativo a declaraciones no periódicas (junto al modelo 349, que es de carácter informativo).

– Tipos de recargo de equivalencia

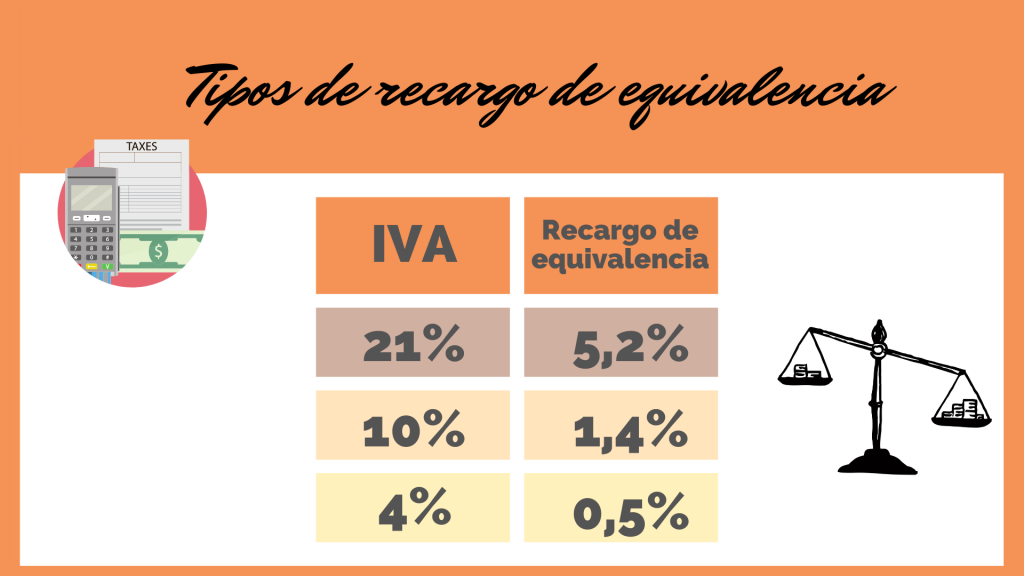

Los proveedores repercuten al comerciante en la factura, el IVA correspondiente más el recargo de equivalencia, por separado y a los siguientes tipos:

– Para el tipo general del 21% de IVA, el recargo es del 5,2%

– Para el tipo reducido del 10%, el recargo es del 1,4%

– Para el tipo súper reducido del 4%, el recargo es del 0,5%

– Para el tabaco, el recargo es del 1,75%

4. Como afecta el recargo de equivalencia en la contabilidad y otras obligaciones

Si te acoges a este régimen, no tienes obligación de presentar declaraciones trimestrales ni anuales de IVA (modelos 303 y 390). Tampoco tienes obligación de llevar libros registro de IVA.

Por tanto, el IVA que “ingresas”, te lo quedas, en vez de liquidarlo a Hacienda, pero por contra, el IVA que “pagas” con tus gastos de empresa, no los puedes deducir.

¡OJO!: si debes llevar registro de tus libros de IRPF de acuerdo al régimen en el que te hayas dado de alta (libro registro de ventas e ingresos, compras y gastos y bienes de inversión). Además, deberás presentar el correspondiente pago fraccionado de IRPF mediante el modelo 130 o 131 mediante la sede electrónica de AEAT (Inicio – Sede Electrónica – Agencia Tributaria)

Como autónomo sujeto al recargo de equivalencia, has de comunicar y acreditar ante tus proveedores el hecho de estar sometido a este régimen, para que los mismos puedan aplicar el recargo correspondiente en las facturas que te emitan. En caso de realizar importaciones, deberás acreditarlo en la aduana.

En general, tampoco estarás obligado a emitir factura, salvo que un particular te lo exija, en caso de entregas a otro estado miembro de la Unión Europea, en las exportaciones y, cuando el destinatario sea la Administración Pública.

– El recargo de equivalencia y el modelo 347

Estarán obligados a presentar el modelo 347 los que tributen por el régimen especial de recargo de equivalencia si superan la cantidad de 3.005,06€ en el ejercicio fiscal con algún cliente o proveedor. En caso de no superar los 3.005,06€ con ningún cliente o proveedor, no deberán presentarlo.

Al no presentar declaraciones de IVA trimestrales y anuales, muchos profesionales se olvidan de esta obligación, pero lo debemos tener muy presente, pues no presentarlo (en caso de estar obligado), puede conllevar sanciones administrativas.

– Adquisiciones intracomunitarias

Si realizas adquisiciones intracomunitarias, tendrás que auto repercutirte el IVA y el recargo correspondiente. Para ello, tendrás que presentar el modelo 309 relativo a declaraciones no periódicas (junto al modelo 349, que es de carácter informativo).

5. Ventajas e inconvenientes del recargo de equivalencia

Formar parte de este régimen especial tiene sus ventajas e inconvenientes.

Como no podía ser de otro modo, la principal ventaja de este régimen es la simplificación del trabajo administrativo para el autónomo, pues los autónomos acogidos al régimen especial de recargo de equivalencia no tienen que presentar las declaraciones de IVA ni trimestrales, ni anuales, ni tampoco los libros de registro de IVA.

Entre los inconvenientes destacan:

- El IVA SOPORTADO. No se puede deducir ni recuperar el IVA soportado (ni el recargo), por lo que se considera un mayor coste de adquisición del producto.

- IVA soportado de las inversiones. De igual modo, no podrás deducirte el IVA soportado en la adquisición de inmovilizado, y si la inversión es considerable, no resulta atractivo para emprendedores.

CONTÁCTANOS

Ahora que ya tienes claro qué es el recargo de equivalencia, los tipos que existen y cómo gestionarlo, mantente al día sobre las novedades de este impuesto y otras noticias sobre autónomos y pymes en nuestro blog. Y si tienes alguna duda, ¡te esperamos en los comentarios!

Además, siempre puedes ponerte en contacto con nosotros si necesitas alguna aclaración:

- Teléfono: +34 93 878 78 30

- info@nova-consulting.es

Si te ha gustado esta entrada, quizás te interese: IVA y tipos de IVA (nova-consulting.es)