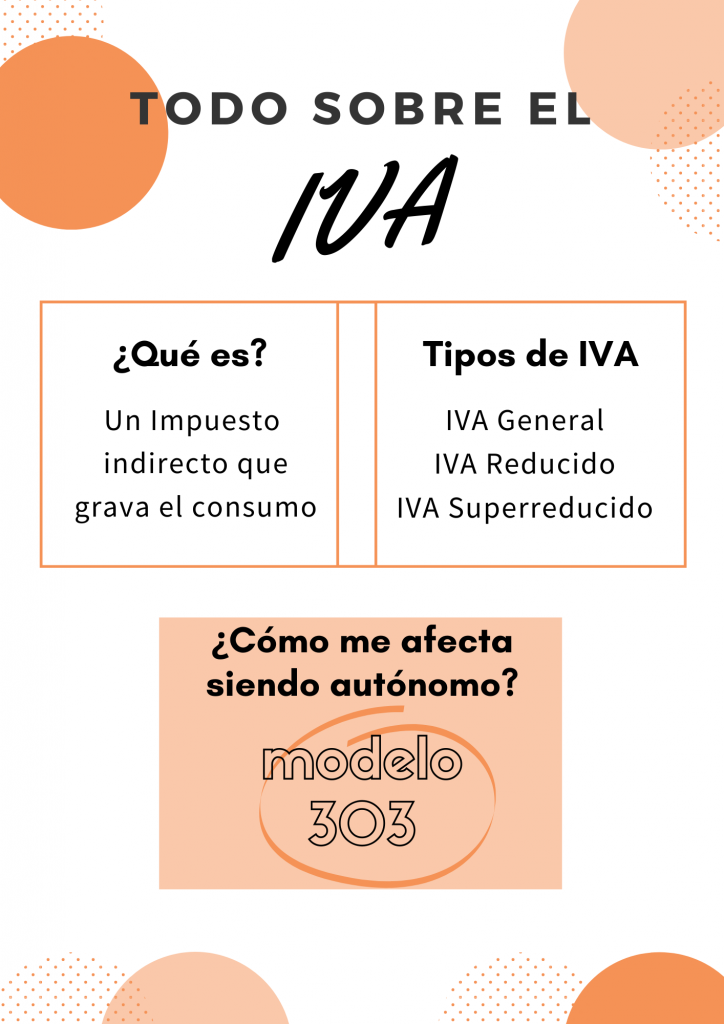

¿Sabes realmente qué es el IVA? En este artículo explicamos todo lo que necesitas saber sobre el IVA, su concepto y los tres tipos de IVA que existen en España: IVA general, IVA reducido e IVA superreducido, según los bienes de consumo que gravan.

El IVA (Impuesto Sobre el Valor Añadido) es un impuesto que suscita mucha polémica y dudas en la sociedad.

¡Empezamos!

1. ¿Qué es el IVA?

El IVA, Impuesto sobre el Valor Añadido, es un impuesto indirecto que se aplica en España para gravar el consumo de todo producto o servicio. Se divide en tres tipos en función de la naturaleza del producto o servicio. En este post, explicaremos cada uno de los tipos de IVA.

El IVA está destinado a gravar la realización de actividades profesionales y las entregas de bienes por parte de empresas o trabajadores autónomos a los consumidores.

¿Quién paga el IVA realmente? El CONSUMIDOR final.

¿Quién ha de ingresarlo a Hacienda? Las empresas o autónomos, que hacen de “recaudadores” para el Estado. El IVA se va sumando a lo largo de las cadenas de producción y suministro hasta llegar al cliente final. Las empresas actúan como intermediarias y recaudadoras para el Estado, pues lo soportan y lo repercuten hasta llegar al consumidor.

¿Por qué se considera el IVA un impuesto indirecto? No se vincula a la renta del consumidor (a diferencia del IRPF, que sí está relacionado con las ganancias): el IVA recae sobre los productos o servicios en sí mismos, de tal manera que todos los consumidores acaban pagando lo mismo por el IVA, independientemente de su renta o patrimonio.

2. Tipos de IVA

De acuerdo con la Ley del IVA (BOE.es – BOE-A-1992-28740 Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.), en función del producto o servicio que se compre/venda, existen diferentes tipos de IVA, esto facilita el consumo de bienes de primera necesidad, los cuales, tributan a un porcentaje menor. De este modo, se distingue entre IVA general, IVA reducido e IVA superreducido. Además, ciertos productos y servicios están exentos de IVA.

Los tipos de IVA que se van a enumerar a continuación, son para todo el territorio español excepto las Islas Canarias.

a. IVA General (21%)

Todos los países de la UE tienen un tipo de IVA general que es aplicado a la gran mayoría de bienes y servicios, pues se aplica por defecto a cualquier bien o servicio comercializado en España.

En España, el IVA general es del 21% y aplica en todos los productos o servicios que no pueden ser incluidos en el IVA reducido o superreducido.

Ejemplos de productos o servicios a los que aplica el IVA general:

- Productos: calzado, tabaco, electrodomésticos, ropa…

- Servicios: fontanería, publicidad, peluquería, estética, electricista, gestorías, reparación de vehículos…

b. IVA Reducido (10%)

El IVA reducido consiste en un 10%. Este IVA se aplica sobre una serie de productos considerados necesarios. Se aplica sobre la mayoría de los alimentos (a excepción de los considerados de primera necesidad), servicios de hostelería, transporte de viajeros…

A continuación, exponemos una lista de los principales grupos a los que aplica el 10%:

- Productos alimentarios destinados al consumo humano o animal

- Bienes o servicios con actividades forestales, ganaderas o agrícolas

- Agua (potable y de riego)

- Aparatos destinados a suplir deficiencias físicas (prótesis, gafas…)

- Productos, equipos, instrumental y materiales sanitarios destinados para el tratamiento, la prevención o el diagnóstico de enfermedades (para uso humano y animal)

- Venta y reformas o reparaciones de bienes inmuebles

- Alquileres con opción de compra de bienes inmuebles

- Transporte de viajeros (tierra, mar y/o aire)

- Actividades de hostelería y restauración

- Actividades de asistencia sanitaria y dental

c. IVA Superreducido (4%)

El IVA del 4 %, conocido como IVA superreducido, grava los bienes considerados de primera necesidad.

Ejemplos de IVA superreducido:

- Alimentos básicos de la cesta de la compra: pan, harina, leche, huevos, queso, frutas, verduras, hortalizas, cereales, tubérculos y legumbres.

- Medicamentos destinados al uso humano, así como sustancias medicinales y todos los productos intermedios utilizados para su obtención.

- Prensa y libros con contenido no exclusivamente promocional o publicitario.

- Vehículos a motor destinados al uso de personas con movilidad reducida.

- Prótesis e implantes internos para personas con algún grado de minusvalía.

- Viviendas de protección oficial (VPO) entregadas por el promotor inmobiliario. Y operaciones de alquiler con opción de compra sobre las VPO.

- Servicios de ayuda a domicilio, resistencia, atención residencial y centros de día.

d. Productos y servicios exentos de IVA

La Ley del IVA hace referencia a productos o servicios que, estando dentro del ámbito de aplicación del IVA, no presentan ningún cargo por su adquisición.

Algún ejemplo de ello es:

- Operaciones de seguros, reaseguros y capitalización.

- Servicios médicos excluyendo la cirugía estética.

- Operaciones financieras: actividades relacionadas con banca, financiación y seguros (pero no los servicios de asesoramiento financiero).

- Sellos de Correos.

- Operaciones de arrendamiento de VPO destinadas a ser vivienda habitual.

- Asistencia profesional médica y sanitaria.

- Docencia homologada impartida en centros oficiales (públicos o privados), así como la formación particular sobre materias homologadas.

e. Diferencia entre exento y no sujeto

Hablamos de IVA exento cuando la ley recoge expresamente una serie de supuestos en los que el tipo impositivo a aplicar no es ninguno de los tres tipos de IVA y, por lo tanto, no se aplica ningún gravamen en determinadas entregas de bienes o servicios.

En cambio, hablamos de IVA no sujeto en operaciones no contempladas por la Ley del IVA, es decir, transacciones comerciales de productos o servicios no recogidas en la normativa (pero no por ello ilícitas).

3. Cómo funciona el IVA para un autónomo/PYME

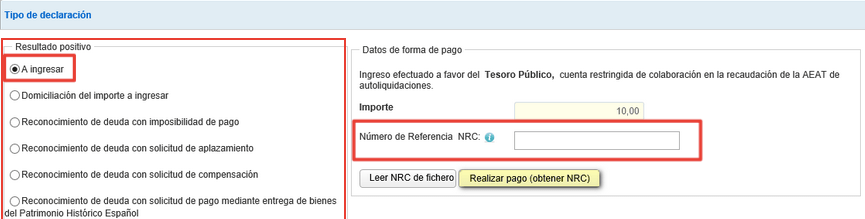

Todos los empresarios y autónomos, nos enfrentamos día a día al pago de facturas por todos los servicios o gastos que contratamos con terceros, así como emitimos facturas por los productos vendidos o los servicios que prestamos. Estas operaciones están sujetas a IVA, y como profesionales, tenemos que recolectar estos importes e ingresarlos a Hacienda trimestralmente.

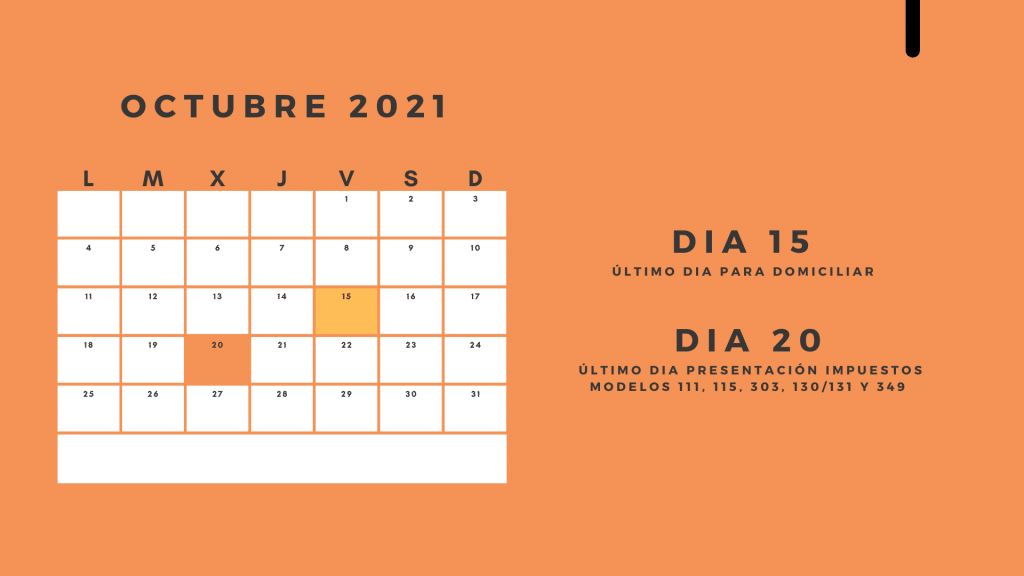

Como empresario, debes declarar el IVA trimestralmente rellenando el modelo 303 (y el modelo 390 anualmente). En esta declaración, informaras del IVA que pagas por los productos y/o servicios que contratas (IVA soportado) y el IVA que cobras por los productos y/o servicios que ofreces (IVA repercutido).

Si te estás preguntando cómo calcular el IVA, ¡no te preocupes! Sigue estos pasos:

- Revisa tus ingresos trimestrales y calcula cuánto IVA has “ingresado” de tus clientes.

- Revisa tus gastos y calcula el total de IVA que has pagado por ellos.

- Resta el IVA de los gastos (IVA repercutido) al IVA de los ingresos (IVA soportado).

Con esto, ¡ya tienes el IVA calculado! Esta cantidad la tendrás que ingresar a Hacienda o Hacienda deberá devolvértela a ti (en caso de ser negativa).

CONTÁCTANOS

Ahora que ya tienes claro qué es el IVA, los tipos de IVA que existen y cómo gestionarlo, mantente al día sobre las novedades de este impuesto y otras noticias sobre autónomos y pymes en nuestro blog. Y si tienes alguna duda, ¡te esperamos en los comentarios!

Además, siempre puedes ponerte en contacto con nosotros si necesitas alguna aclaración:

- Teléfono: +34 93 878 78 30

- info@nova-consulting.es

Si te ha gustado esta entrada, quizás te interese: Impuestos tercer trimestre 2021_Plazos de presentación (nova-consulting.es)